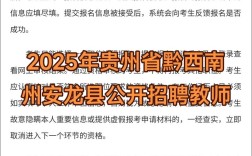

洪山区教师招聘2025年的工作在当时引起了广泛关注,作为武汉市教育系统的重要组成部分,洪山区始终坚持“公平、公正、公开”的原则,面向社会公开招聘优秀教育人才,以优化教师队伍结构、提升区域教育质量为目标,此次招聘不仅为当地教育系统注入了新鲜血液,也为广大求职者提供了重要的职业发展平台。

招聘背景与政策依据

2025年,洪山区教师招聘工作严格遵循《武汉市事业单位公开招聘工作人员实施办法》及洪山区教育局年度工作部署,结合区域内教育事业发展需求,重点面向中小学及幼儿园岗位开展招聘,当时,随着洪城市化进程加快,学龄人口持续增长,对优质教育资源的需求日益迫切,招聘教师成为缓解师资短缺、提升教学水平的关键举措,招聘政策强调“凡进必考”,通过笔试、面试、体检、考察等环节,选拔具备专业素养、教育情怀和教学潜力的优秀人才,确保教师队伍的纯洁性和专业性。

招聘对象与基本条件

2025年洪山区教师招聘的对象主要分为两类:一是应届毕业生,包括全日制普通高校本科及以上学历的应届毕业生(部分岗位要求师范类专业),二是社会人员,具有相应教师资格证、教学经验及一定业绩者均可报考,基本条件涵盖以下几个方面:

- 政治素质:拥护党的教育方针,热爱教育事业,遵纪守法,品行端正。

- 学历与专业:本科及以上学历,所学专业与招聘岗位学科一致或高度相关(如语文教师需汉语言文学专业背景)。

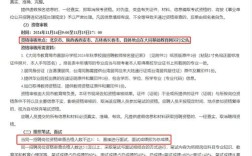

- 教师资格:须持有相应学段、学科的教师资格证,应届毕业生可凭普通话等级证书(二级甲等及以上)和学业证明先行报考,入职后一年内需取得教师资格证。

- 年龄限制:应届毕业生年龄一般在30周岁以下,社会人员年龄不超过35周岁(骨干教师可适当放宽)。

- 身体条件:符合《公务员录用体检通用标准(试行)》,能适应教育教学工作需求。

招聘流程与时间安排

2025年洪山区教师招聘流程规范,时间安排紧凑,具体步骤如下:

| 环节 | 时间节点 | |

|---|---|---|

| 发布公告 | 2025年3月中旬 | 在洪山区政府官网、教育局官网及武汉人事考试网发布招聘公告,明确岗位、条件及流程。 |

| 网上报名 | 2025年3月下旬-4月初 | 考生通过指定网站提交报名信息,每人限报一个岗位,报名结束后进行资格初审。 |

| 笔试 | 2025年4月下旬 | 内容包括教育综合知识(教育学、心理学、教育法规等)和学科专业知识,满分100分。 |

| 面试 | 2025年5月中旬 | 形式为说课或试讲+结构化面试,主要考察教学设计、课堂组织及应变能力,按笔试成绩1:3比例进入面试。 |

| 体检与考察 | 2025年6月 | 依据综合成绩(笔试占40%,面试占60%)确定入围人员,体检合格后进行政治审查和背景调查。 |

| 公示与聘用 | 2025年7月 | 对拟聘人员公示7个工作日,无异议后办理聘用手续,纳入事业单位编制管理。 |

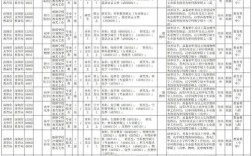

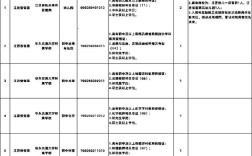

招聘岗位与学科分布

2025年洪山区教师招聘岗位覆盖中小学及幼儿园,以紧缺学科和农村学校为重点,具体分布如下:

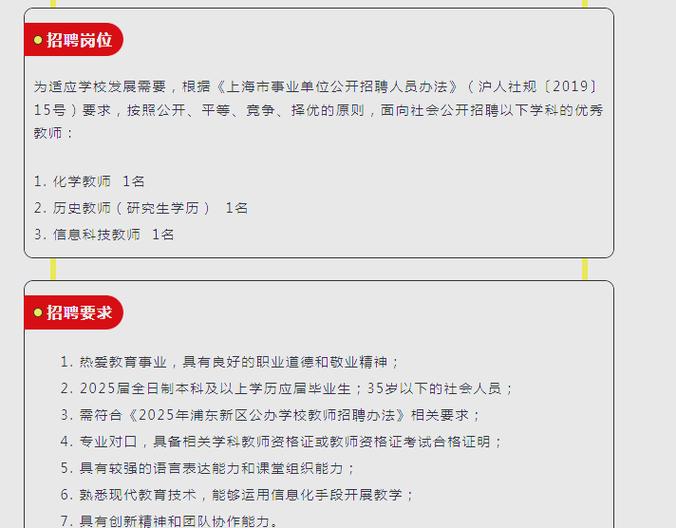

- 小学岗位:语文、数学、英语、科学、体育、音乐、美术等,其中语文、数学岗位占比最高,分别约占总岗位的25%和20%。

- 初中岗位:语文、数学、英语、物理、化学、生物、历史、地理、政治等,重点补充理化生及英语学科师资。

- 高中岗位:语文、数学、英语、物理、化学、生物、历史、地理等,要求硕士及以上学历或具有中级及以上职称。

- 幼儿园岗位:学前教育专业为主,要求具备幼儿教师资格证,部分岗位需有艺术特长。

洪山区针对部分偏远学校(如青菱街、八街街道)设置专项招聘计划,鼓励优秀教师到基层任教,并给予一定的政策倾斜(如安家补贴、职称评定优先等)。

招聘特点与亮点

- 注重学科匹配度:要求考生专业与岗位高度相关,避免“跨学科”教学,确保教学质量。

- 强化实践能力考察:面试环节突出“说课+试讲”,重点考察考生的教学设计能力和课堂实施能力,而非单纯的理论知识。

- 向应届毕业生倾斜:设置一定比例的岗位专门面向应届毕业生,为新人提供成长机会,同时缓解就业压力。

- 规范透明操作:笔试、面试全程录像,邀请纪检监察部门监督,确保招聘过程公平公正,社会反响良好。

招聘成效与影响

2025年洪山区教师招聘共吸引约5000名考生报名,最终录用300余人,其中应届毕业生占比达60%,硕士研究生及以上学历者占比15%,新招聘教师中,多人获得“武汉市优秀青年教师”“洪山区教学能手”等荣誉称号,为区域教育发展注入了新活力,此次招聘不仅优化了教师队伍的年龄结构和学历层次,还促进了城乡教育资源的均衡配置,提升了洪山区基础教育的整体水平。

相关问答FAQs

问题1:2025年洪山区教师招聘对非师范类应届毕业生是否有报考限制?

解答:非师范类应届毕业生可以报考,但需满足以下条件:①具有全日制本科及以上学历;②所学专业与招聘岗位学科一致或高度相关(如报考数学教师岗位,需为数学与应用数学、信息与计算科学等专业);③须在入职后一年内取得相应教师资格证,部分岗位明确要求“师范类专业”的,非师范类考生不得报考。

问题2:2025年洪山区教师招聘的笔试成绩如何计算?是否有合格线?

解答:笔试成绩满分为100分,由“教育综合知识”(占40%)和“学科专业知识”(占60%)两部分组成,设置合格线为50分,考生笔试成绩需达到合格线方可进入面试环节,若某岗位考生笔试成绩均未达到合格线,则该岗位招聘计划按比例核减或取消,最终综合成绩=笔试成绩×40%+面试成绩×60%,根据综合成绩排名确定拟聘人员。